Economia. Dai tulipani al Metaverso (e ritorno)

Fra il 1634 e il 1637 si formò – e rapidamente implose – la prima, catastrofica bolla finanziaria storicamente registrata. Che cosa ci ha insegnato?

Di Mariella Dal Farra

Pubblichiamo un contributo apparso su Ticino7, allegato a laRegione

Fu l’antesignana di tutti i successivi crolli di borsa, dal Wall Street Crash (1929) fino alla crisi dei subprime (2006). In quel primo, emblematico caso la borsa era appunto quella del tulipano. Ma perché ricordarlo oggi e che cosa ci ha insegnato rispetto alle illusioni collettive e alle isterie di massa nell’epoca della rete e dei fenomeni virali?

Sono visibili già dall’aereo, mentre plani sull’aeroporto di Schiphol in una tersa mattina di primavera: enormi, sgargianti, perfettamente geometrici; quasi non ci credi, non possono essere così tanti. Ma è quando ci finisci dentro, pedalando lungo le stradine fra i campi, che l’impatto cromatico ti colpisce in pieno, generando un senso di meraviglia tendente all’euforia. Chiunque abbia visitato i Paesi Bassi nel periodo delle fioriture sa di che cosa sto parlando: delle fantasmagoriche coltivazioni di tulipani (senza trascurare i giacinti e i narcisi) che incendiano di rosso, di giallo, di arancio (nonché di blu, rosa e viola) la campagna olandese. “C’è del metodo in questa follia”, verrebbe da dire osservando il contrasto fra la selvaggia bellezza dei tulipani e la rigorosa linearità degli appezzamenti, apparentemente tracciati con il righello, quasi a disciplinarne l’effetto dandogli una parvenza di ordine e di… razionalità. Perché spesso la follia si ammanta di logica, o meglio di una pseudo-logica che dissimula, almeno per qualche tempo, la sua vera natura.

Moda e prezzi alle stelle

Il tulipano è un fiore importato dall’Asia Minore (via Costantinopoli) a Vienna intorno al 1500, che viene introdotto in Germania e Olanda nel 1559. La sua popolarità è immediata fra le classi più agiate, ma la “febbre del tulipano” – quella che divenne nota come “tulipmania” – è contagiosa (oggi diremmo “virale”) e, nel 1634, l’intera classe media olandese sembra esserne posseduta. “È noto che alcuni uomini pagarono una fortuna per un singolo bulbo, non con l’intento di rivenderlo e ricavarne un margine di profitto ma semplicemente per ammirarlo privatamente” (M. Hirschey, How much is a tulip worth? Financial Analysts Journal, 1998).

La fascinazione esercitata da questo fiore, che i coltivatori olandesi riuscirono a declinare in circa duemila varietà diverse, fornì il propellente iniziale all’aumento dei prezzi, ma furono gli speculatori a gonfiare la bolla. A fronte di una richiesta così… rutilante, alcuni commercianti iniziarono a prenotare ex ante i bulbi ancora interrati mediante contratti a scadenza: si negoziava cioè sui futures dei tulipani, senza che nessuno verificasse la solvibilità dei compratori né la reale disponibilità dei coltivatori. L’acquisto dei futures fece lievitare artificialmente i prezzi, che divennero esorbitanti. Dall’analisi di alcuni documenti dell’epoca risulta, per esempio, che per un singolo bulbo di tulipano – un Viceroy – venne pagata nel 1635 la somma di 2’500 fiorini, equivalenti a 34’584 dollari; più in generale, si stima che i prezzi oscillassero fra i 17’430 e i 76’085 dollari a bulbo (Ibidem).

I mercati euforici (tipo i Bitcoin)

Attratte da quello che sembrava un facile guadagno, “persone di ogni provenienza liquidavano immobili e proprietà a prezzi ridicoli per raccogliere i fondi necessari a speculare nella borsa del tulipano. […] Poi, all’inizio dell’autunno del 1636, alcuni prudenti investitori iniziarono a vendere le loro azioni” (Ibidem). La contrazione iniziò lentamente, quindi accelerò, diffondendo il panico nel mercato: nel giro di sei settimane, il prezzo dei tulipani precipitò del 90%, gettando sul lastrico la maggior parte di coloro che vi erano coinvolti. All’inizio della crisi, il governo olandese rifiutò d’intervenire, ma le criticità erano tali che alla fine dovette pronunciarsi, dichiarando nulli tutti i contratti stipulati prima del novembre 1636; i contratti successivi a quella data sarebbero stati considerati validi se l’acquirente avesse pagato il 10% del prezzo originariamente pattuito ma, ciononostante, le quotazioni continuarono a scendere fino a valere meno di un dollaro.

“I collezionisti, gli azionisti, gli speculatori e i giocatori d’azzardo che avevano commerciato in tulipani furono lasciati soli a fronteggiare perdite rovinose” (Ibidem). Per quanto riguarda la ricaduta sull’economia olandese, le interpretazioni degli storici sono diverse: secondo alcuni, il mercato nel suo complesso risentì della crisi al punto da impiegare alcuni anni per riprendersi; secondo altri, lo shock venne invece velocemente riassorbito grazie alla prosperità di cui godette il Paese durante l’”età d’oro” (1588-1672).

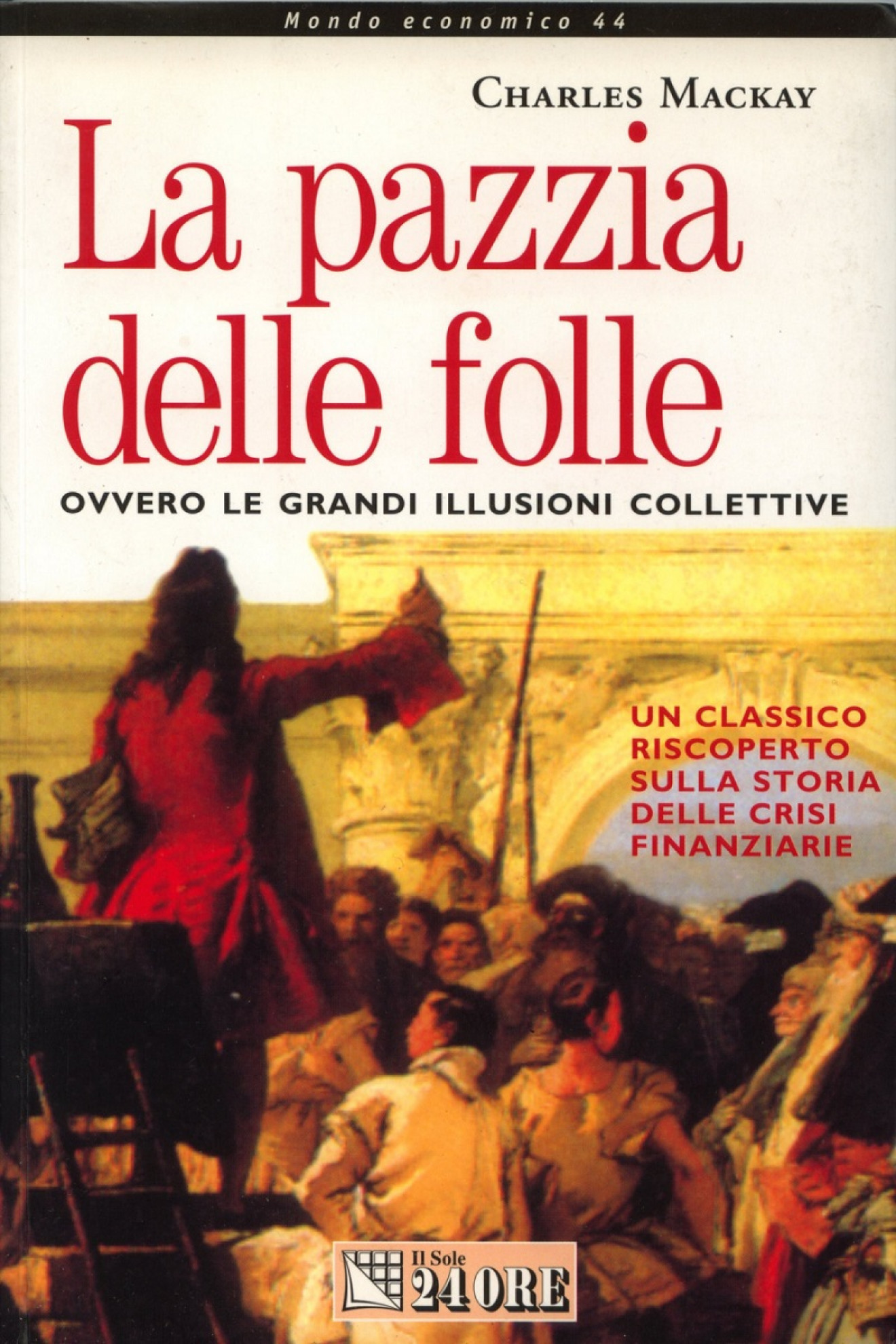

Nel corso del tempo, e certo con il sostanziale contributo di Charles Mackay, giornalista scozzese che descrisse la vicenda all’interno del libro La pazzia delle folle. Ovvero le grandi illusioni collettive (1841), la “bolla dei tulipani” è divenuta prototipo di quella peculiare forma di euforia che affligge i mercati azionari quando si distanziano troppo dal dato di realtà. Per citare gli esempi più recenti, la “Tulipmania” è stata citata in relazione alla bolla delle “Dot.com” (1995-2001) e in riferimento alla crisi dei subprime (2006-2010) mentre, nel 2013, N. Wellink, ex presidente della Banca Centrale Olandese, ha descritto i Bitcoin come “Peggio della tulipmania: lì almeno ci ricavavi un tulipano, qui un bel niente”.

La realtà e la sua rappresentazione

Al netto delle manovre artatamente predisposte da chi in borsa ci gioca per speculare, questa storia mette in luce l’apparente facilità con cui un insieme di persone mediamente razionali possano convincersi di cose del tutto assurde in una sorta di delirio circoscritto e condiviso. Questa storia dice, cioè, di quanto non sia la realtà in sé ma la sua rappresentazione, modellata all’interno e per il tramite del discorso interpersonale e sociale, a condizionare le nostre percezioni, stabilendo cosa sia plausibile e cosa non lo è; quanto vale un fiore, anche se non è ancora spuntato, o uno spazio non abitabile perché virtuale. Nel 2021, i prezzi del mercato immobiliare digitale sono saliti alle stelle: porzioni di Metaverso – quell’insieme di ambienti virtuali condivisi attraverso la realtà aumentata di cui Zuckerberg continua a parlare – hanno raggiunto quotazioni inaudite, come per esempio il “lotto” accanto alla proprietà digitale del rapper Snoopy Dog, che è stato acquistato al modico prezzo di 450mila dollari (e il denaro, sebbene in forma di criptovaluta, è del tutto reale).

Il Metaverso non è solo una buzzword molto di moda al momento ma anche la perfetta esemplificazione di come una rappresentazione della realtà – in questo caso, almeno nelle aspirazioni, il suo doppio digitale – proprio perché condivisa, e quindi validata socialmente, possa essere considerata “vera” e monetizzata come tale. Ora, non è che il Metaverso sia pura astrazione: più di duecento brand, inclusi Gucci, Atari, Wari Music Group e l’istituto bancario internazionale HSBC hanno comprato proprietà immobiliari digitali allo scopo di creare nuovi canali di marketing attraverso le cosiddette esperienze “immersive” (realtà virtuale e/o aumentata), la vendita di oggetti digitali come gli NFT (Non-Fungible Token) e di altri contenuti sponsorizzati. “I brand vogliono stare il più vicino possibile a dove andranno i consumatori in modo da continuare a coinvolgerli”, spiega Sebastien Borget, co-fondatore e direttore operativo di The Sandbox, una delle quattro principali piattaforme che “costruiscono” e vendono appezzamenti di Metaverso (le altre tre sono: Decentraland, Somnium Space e Cryptovoxels).

Troppe aspettative?

L’investimento, dunque, potrebbe essere oculato, ma fino a che punto? Se la multinazionale dei servizi finanziari J.P. Morgan rincara la dose, affermando nel report di gennaio che “le opportunità presentate dai mondi interattivi, digitali, sembrano illimitate” e stima che il mercato del Metaverso arriverà a fruttare più di un trilione di dollari l’anno con rischi bassissimi per le aziende che ci saltano dentro per prime (loro, per dare il buon esempio, hanno appena acquistato da Decentraland), c’è invece chi sostiene che il valore delle proprietà digitali sia largamente inflazionato dalle aspettative, le quali non corrispondono (ancora) a quanto la tecnologia può garantire.

“C’è un grosso divario da riempire”, afferma Philip Rosedale, fondatore della piattaforma Second Life, “il divario fra ciò che vogliono i ragazzi che giocano online con i videogame interattivi e le aspettative degli adulti sulla possibilità di interagire socialmente in ambienti virtuali”, che peraltro sono ancora in gran parte da “edificare”. Che si tratti di una nuova bolla? Non ci sono ancora elementi sufficienti per capirlo. In attesa di una migliore comprensione, io sottoscrivo quanto dichiarato da Wellink: erano meglio i tulipani…

TULIPMANIA GRAFICA

Diversi cataloghi furono compilati all’epoca della “follia dei tulipani” per oggettivarne il valore e descriverne le qualità. Questi atlanti botanici, finemente illustrati dagli acquarellisti dell’epoca, danno un’idea della “magnifica ossessione” che percorse l’Olanda dal 1634 al 1637.

Tulpboek

Il catalogo meglio conservato del XVII secolo, illustrato dall’acquarellista dei fiori Jacob Marrel: dettaglia cento varietà di tulipano diverse.

Viceroy

Un esemplare del quale fu venduto nel 1635 per 2’500 fiorini, fino a toccare negli anni successivi quotazioni fra i 3’000 e i 4’200 fiorini a seconda del peso.

Semper Augustus

Il tulipano che raggiunse le quotazioni più alte in assoluto durante la Tulipmania.